The Rise of Retail and the Fall of WTI

Недавняя ситуация на мировом нефтяном рынке, когда цена нефти марки WTI оказалась отрицательной -37 долл. за барр. объясняется ошибкой китайского Банка, когда при «перекатке» фъючерсов с май на июнь оказались незакрытыми ряд позиций инвесторов. Это вызвало панику на бирже. Хотя эта ситуация не имела прямого отношения к реальному балансу спроса и предложения, но, поскольку мы уже давно определяем нефть не как физический, а как финансовый актив, отрицательная цена вызывает серьезные опасения у инвесторов и нефтяных трейдеров. Предлагаемая статья, опубликованная по горячим следам событий в журнале Оксфордского университета (США), профессионально рассматривает данную ситуацию и предлагает необходимую корректировку биржевых торгов, с тем, чтобы предотвратить панику на нефтяных торгах.

Финансиализация и доходность рулона

Долгосрочное воздействие кризиса Covid-19 на различные отрасли промышленности, включая торговлю нефтью, остается крайне неопределенным. В то время как некоторые неопределенности, такие как масштабы разрушения спроса на нефтепродукты и темпы насыщения глобальных хранилищ, известны как неизвестные, другие последствия могут стать шокирующим сюрпризом. Очень маловероятно, что кто-то из нас мог предвидеть, что когда-либо будет торговать на отрицательных 40 долларах, и ту решающую роль, которую розничные производные продукты сыграли в таком историческом событии.

Чтобы лучше понять, что произошло с недавним поведением WTI, он помогает кратко суммировать, как развивалось финансовое участие на нефтяных рынках за последнее десятилетие. Ранняя мотивация рассматривать нефть как класс финансовых активов и добавлять ее в инвестиционные портфели была обусловлена ожидаемыми преимуществами диверсификации, подкрепленными историческими свидетельствами того, что нефть является хорошим хеджированием против инфляции и некоторых геополитических событий. Поскольку большинство финансовых активов представляют собой дисконтированные требования к их будущим денежным потокам, стоимость активов, особенно облигаций, может снизиться, если инфляция неожиданно резко возрастет. Владение такими сырьевыми товарами, как нефть, должно было обеспечить некоторую компенсацию именно в те моменты, когда она была наиболее необходима.

К сожалению, для финансовых инвесторов, не имеющих доступа к надлежащей инфраструктуре хранения, было нелегко получить доступ к ценам на физические товары, торгуемые на спотовых рынках. Наиболее близким приближением было бы инвестирование в фьючерсный контракт с самым коротким сроком погашения, который затем должен быть свернут до следующего контракта до истечения срока действия. Банки стремились обеспечить промежуточный доступ к фьючерсному рынку, предлагая инвесторам нефтяные свопы, имитирующие исполнение скользящих фьючерсов. Поскольку финансовые рынки намного крупнее нефтяных, то не потребовалось много времени, чтобы собственные потоки инвесторов, переведенные банками на фьючерсные рынки, начали доминировать над потребностями производителей нефти в хеджировании. В результате давление чистого хеджирования перешло от продавцов к покупателям, и примерно в 2005 году рынок перешел в состояние так называемого "нормального контанго". Премия за риск от инвестирования в нефтяные фьючерсы быстро стала отрицательной, что привело к постоянным убыткам для инвесторов в течение последних пятнадцати лет.1

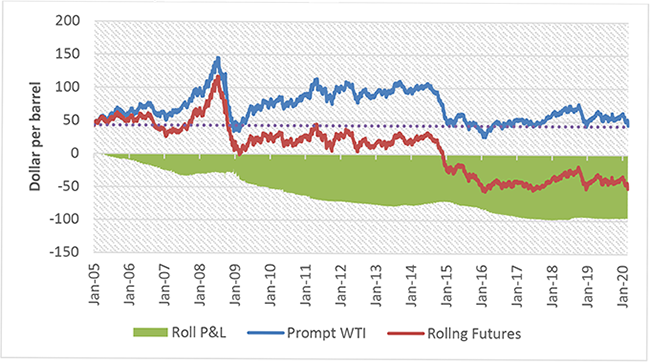

Эти совокупные потери почти полностью были вызваны переходящими фьючерсами, а не изменениями спотовых цен, которые обычно означают возврат к предельным издержкам производства. На рисунке 1 показано, что в конце февраля, непосредственно перед недавним обвалом спроса, спотовая цена на нефть была в основном такой же, как и пятнадцать лет назад в начале 2005 года. Напротив, инвестиционная стратегия холдинга и прокатки нефтяных фьючерсов за тот же период потеряла бы почти 100 долларов за баррель. Разницу между этими двумя линиями, или доходность рулона, можно рассматривать как компенсацию компании-хранителю за предоставление услуги по хранению нефти от имени инвесторов. Чем больше стоимость хранения, тем круче должен быть контанго и, следовательно, тем больше плата, которую инвесторы передают владельцам хранилищ косвенно через отрицательную доходность рулона.

Потеря такого масштаба не может быть оправдана никакими выгодами от диверсификации портфеля, особенно когда мир, похоже, больше озабочен дефляцией, чем инфляцией. По мере того как финансовые инвесторы постепенно усваивали свои уроки и ослабляли свой энтузиазм по поводу владения нефтяными фьючерсами, аналогичные инвестиционные продукты тем временем разрабатывались и продавались для новой аудитории: розничного инвестора.

Рисунок 1: валовая прибыль и убыток, $/баррель, январь 2005 г.- февраль 2020 г.

Примечания: длинные фьючерсы прокатываются ежемесячно за десять рабочих дней до истечения срока действия срочного контракта. Roll P&L (прибыль/убыток) - это совокупная прибыль-убыток от удержания и прокатки фьючерсов.

Источник: СМА, пятиборье инвестиций.

Оптическая иллюзия нефть в режиме реального времени

Инструментами, которые привлекли институциональных инвесторов в торговлю нефтью, были внебиржевые свопы общей доходности на сырьевые индексы, такие как S&P GSCI. Они были задуманы как инвестиции в активы с полной номинальной стоимостью нефтяных фьючерсов, хранящихся в казначейских ценных бумагах, служащих в качестве обеспечения для длинных позиций с кредитным плечом в фьючерсах. Индексные продукты были адаптированы к потребностям крупных инвесторов с высокими минимальными инвестиционными требованиями.

Хитрость, чтобы привлечь мелких инвесторов и спекулянтов в ту же игру, заключалась в том, чтобы ввести инвестиционные продукты, которые можно было легко торговать непосредственно на брокерских счетах клиентов. Такие продукты, структурированные как ETF, ETPs и ETN (биржевые фонды, продукты и ноты соответственно), концептуально схожи, причем различия в основном связаны с налогообложением и регулирующими режимами. Для простоты мы будем называть их все ETFs.

В отличие от широко торгуемых фондовых ETF, нефтяные ETF не обеспечиваются физическими акциями или активами, а вместо этого поддерживаются длинной позицией на фьючерсном рынке, которая должна быть свернута до истечения срока действия. Поставщик ETFs выпускает акции, как правило, назначенным маркет-мейкерам, которые, в свою очередь, торгуют ими с розничными клиентами, хеджируя свои несоответствия позиций на фьючерсном рынке. Подобно индексным свопам, где банк держал длинные фьючерсы от имени своих инвесторов, ETF, или, точнее, их маркет-мейкеры, держат фьючерсы от имени розничных инвесторов. Единственное обещание, которое поставщики ETF дают инвесторам, заключается в том, что процентная доходность их продукта будет соответствовать процентной доходности фьючерсов с учетом заранее определенного правила их роллинга.

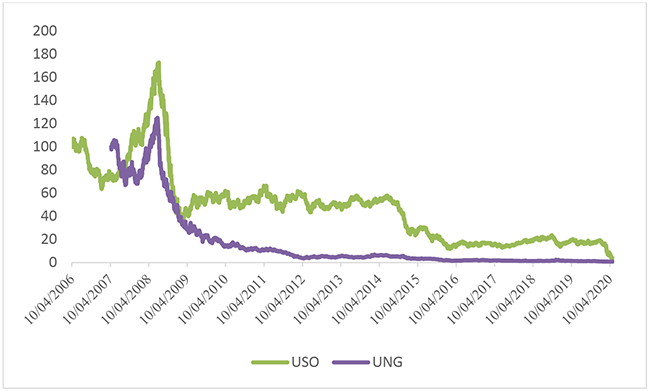

То, что ETF обещают инвесторам, по сути, является скользящей линией фьючерсов на рисунке 1, просто выраженной в процентах, чтобы гарантировать, что она никогда не упадет ниже нуля. На рисунке 2 Эта линия показана как фактическая производительность крупнейшего нефтяного ETF-United State Oil Fund (USO). Неудивительно, что скрытое бремя скользящих фьючерсов вылилось в катастрофическую совокупную доходность фонда в размере отрицательных 94% с момента его создания в 2006 году. Как видно из рисунка 1, большая часть этой катастрофической прибыли была получена от отрицательного отката, а не от спотовой цены, которая в совокупности почти не изменилась. Единственная связанная с этим инвестиция, которая оказалась еще хуже, - это дочерний Фонд USO, United Natural Gas (UNG), который с момента своего создания принес поразительную отрицательную доходность в 99,22%. Другими словами, 100 долларов, вложенных в этот фонд, превратились бы в ничтожные 78 центов.

Рисунок 2: фонды нефти Соединенных Штатов (USO) и природного газа Соединенных Штатов (UNG), масштабированные до 100 на начальном этапе.

Источник: Yahoo Finance.

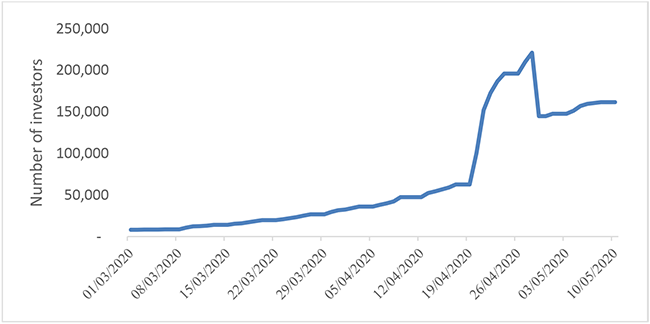

Несмотря на столь чудовищные потери, иллюзия покупки дешевой нефти продолжает приносить в эти фонды рекордные притоки от мелких спекулянтов. Активы USO под управлением компании резко выросли с $1,2 млрд в конце 2019 года до $ 3,9 млрд по состоянию на 8 мая 2020 года. Аппетит к покупке бумажного масла является глобальным, что продемонстрировал еще один потрясающий пример котирующегося в Гонконге Samsung S&P GSCI Crude Oil Futures ETF (HKEX-1375). В конце февраля этот фонд держал менее 200 контрактов на нефть марки WTI, которые в течение следующих двух месяцев подскочили до 20 000 контрактов, в результате чего клиринговый брокер фонда запретил любое дальнейшее создание акций. И это произошло, несмотря на то, что фонд сократился на 85 процентов за год. И широта участия розничной торговли также поражает. В соответствии с Robintrack.net, который отслеживает количество пользователей, владеющих каждым активом на онлайн-торговой платформе Robinhood, рекордные 220 905 учетных записей пользователей держали USO fund 28 апреля 2020 года, по сравнению всего с 8000 двумя месяцами ранее.

Рисунок 3: количество торговых счетов, удерживающих USO на торговой платформе Robinhood

Источник: Robintrack.net.

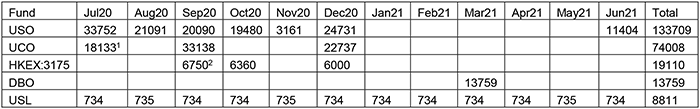

Ситуация, в которую попадают розничные инвесторы, еще хуже, чем институциональные инвесторы в течение последнего десятилетия. В дополнение к борьбе со структурно негативным роллом contango, фактические запасы фьючерсов ETF должны ежедневно публиковаться, что делает инвесторов еще более уязвимыми. На рис. 4 показан моментальный снимок фьючерсных холдингов WTI пятью крупнейшими фондами WTI, которые ежедневно доступны на их веб-сайтах. Это не сильно отличается от оплаты большого вступительного взноса contango за привилегию играть в покер с профессионалами, где вы показываете им свои карты, но ничего не знаете о них.

Рисунок 4: запасы контрактов WTI пятью крупнейшими фондами по состоянию на 8 мая 2020 г.

Примечание: 1содержащие активы представлены как внебиржевые свопы месяца 2 с общей номинальной стоимостью около $ 475 мм, которые были преобразованы в оценочные фьючерсные эквивалентные активы на основе расчетной цены, 2не включает владение 6750 опционами пут. США нефтяного фонда (USO), ProShares ультра Блумберг сырой нефти (UCO), Samsung S и P GSCI нефти Эр фьючерсов в режиме реального времени (HKEX-3175), стадион инвеско ДБ нефтяной фонд (DBO), Соединенные Штаты 12 месяцев нефтяной фонд (USL). Источник: веб-сайты компаний.

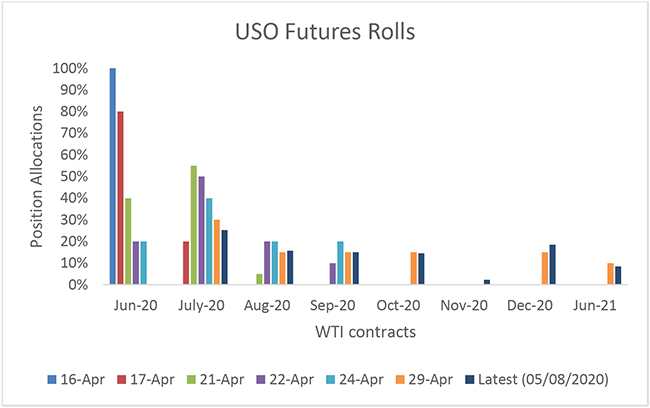

Кроме того, даже если ваша игра в покер не идет хорошо и вы можете начать паниковать, в соответствии с правилами этой игры вы все равно должны регулярно предоставлять обновления своим оппонентам. В последние две недели апреля крупнейший из таких фондов, нефтяной фонд США (USO), которому принадлежало более 25% открытых долей в июньских контрактах WTI, выпустил регулятивную форму 8-к, десять раз обновив рынок на различные изменения в своей инвестиционной политике. Более чем в половине этих форм фонд точно описал, как он пытался избавиться от июньских фьючерсов на нефть марки WTI и выкатить их дальше за пределы кривой, находясь под давлением регуляторов, чтобы оставаться в пределах позиций и пределов подотчетности. На рисунке 5 кратко представлена эволюция этих изменений, которые были доступны для всеобщего обозрения. Другие обновления включали необычное обратное разделение акций один на восемь, необходимое для увеличения цены акций в восемь раз и предотвращения их делистинга, а также объявление о том, что фонд исчерпал допустимые акции и ждет одобрения SEC для создания новых. После всех этих изменений последняя форма 8-K просто напомнила инвесторам, что USO может также делать другие разрешенные инвестиции, включая фьючерсы на нефть марки Brent, дизельное топливо с ультранизким содержанием серы, бензин RBOB вплоть до двенадцати месяцев вперед, а при необходимости даже торговать контрактами WTI, перечисленными в Дубае и Сингапуре, и использовать другие инвестиции, связанные с нефтью. Большинство этих документов неоднократно предупреждали инвесторов о том, что каждое из этих изменений приведет к увеличению отклонений от заявленного ориентира и может создать проблемы для фонда в достижении его инвестиционных целей.

Рисунок 5: изменения в распределении фьючерсных контрактов USO в течение двух недель

Источник: USO 8-K forms.

Недавние нормативные документы, поданные другими фондами, дают не менее увлекательные истории. Второй по величине нефтяной фонд, ProShares Ultra Bloomberg Crude Oil (UCO), который обещает акционерам в два раза большую доходность по нефтяным фьючерсам и, следовательно, удерживает более крупные будущие позиции на вложенный доллар, последовал шагам USO, сначала развернув июльские фьючерсы на сентябрь, а затем часть в декабрьский контракт, также еще больше отклоняясь от своего заявленного ориентира. Новичок, Samsung S&P GSCI Fund, в дополнение к аналогичным рулонам также инвестировал около 2% от стоимости своих чистых активов в покупку опционов пут по сентябрьскому контракту. Несмотря на такой шквал дискреционных действий в стиле хедж-фондов, эти публично торгуемые ETF все еще воспринимаются инвесторами как пассивные инвестиционные инструменты. Вероятно, можно с уверенностью сказать, что не так много из 220 000 аккаунтов Robinhood точно знали, какой продукт они покупают, и даже те, кто думал, что они это понимают, в конечном итоге владели продуктом, который превратился во что-то совсем другое всего за две недели.

Мы также должны отметить, что быстрый рост выпуска акций USO был еще больше увеличен профессиональными нефтяными трейдерами, стремящимися продать, а не купить эти продукты, чтобы извлечь выгоду из увеличения contango. Некоторые из таких продаж могут даже никогда не оказаться в руках реальных покупателей, когда дилеры берут их и хеджируют свои риски, продавая фьючерсы. Чистый результат-это массовый перенос стоимости от розничных инвесторов, одураченных оптической иллюзией дешевых нефтяных фьючерсов, к профессиональным трейдерам, закрывающим продукт и собирающим рулон, к маркет-мейкерам, собирающим заявки на покупку, и к поставщикам ETF, собирающим свои комиссионные.

YuanYouBao и отрицательные цены на нефть

В то время как долгосрочные ETF всегда оказывают значительное понижательное давление на срочные контракты WTI, поскольку трейдеры продают в ожидании бросков продукта, эти фонды не имеют никакого отношения к историческому событию падения цен на нефть до отрицательных $40 за день до истечения майских фьючерсов на WTI. Кроме того, вопреки часто цитируемым мнениям, этот эпизод не был непосредственно вызван хорошо документированными проблемами хранения в месте поставки контракта WTI. Отсутствие складских помещений действительно послужило катализатором, вызвавшим пожар. Впоследствии крупные ETF, включая USO, добавили ему некоторого топлива, свернув свои массивные позиции и оказав давление на майскую WTI к середине апреля. Но фактический взрыв и последующий обвал $60 за один день до минус $ 40 были вызваны мелкими родственниками внутри семьи ETF, что произошло в то время, когда все крупные участники рынка уже вышли из контракта.

Как мы более подробно объяснили в недавней статье, опубликованной risk.net2 большая часть открытых процентов в тот день была удержана нечувствительными к цене крупными физическими игроками и банками, чьи риски были полностью компенсированы либо опционами на календарный спред, либо некоторыми хеджами против внебиржевых свопов и опционов с производителями. Среди тех немногих, кто все еще держал позиции, был банк Китая, державший фьючерсы от имени своих розничных инвесторов. Хотя их фьючерсный риск также был технически компенсирован по отношению к розничному продукту, особенность их контракта, известного как YuanYouBao (переводится как "сокровище сырой нефти"), обострила проблему.

Активно продавая продукцию YuanYouBao отечественным инвесторам в качестве товарного счета без заемных средств, а это означает, что вся условная стоимость фьючерсного контракта должна быть предварительно оплачена, Банк обеспечил инвесторам уверенность в том, что потери были ограничены их первоначальными инвестициями. Более того, банк предусмотрительно включил в него пункт, позволяющий принудительно ликвидировать фьючерсы всякий раз, когда счет инвесторов опускался ниже 20% от первоначального объема инвестиций. Важно отметить, что банк имел право, но не обязан был ликвидироваться. Кроме того, инвесторы должны прекратить торговлю в 10:00 по восточному времени за один день до истечения срока действия фьючерса. Поскольку цена майского контракта WTI на 20 апреля к тому времени уже опустилась ниже $12, многие инвесторы неохотно брали убытки, полагаясь на то, что банк просто свернет свои позиции при расчетах. До сих пор не ясно, почему трейдеры банка решили не принудительно ликвидировать фьючерсы, когда начали срабатывать контрактные пороги на их клиентских счетах. Они могли бы неохотно продавать на минимумах и объяснять стоп-лосс своим клиентам, или они могли бы попытаться монетизировать свою договорную опционность, надеясь продать по более высокой цене позже и принудительно ликвидировать клиентские счета задним числом по более низким ценам в то время, когда порог был фактически нарушен.

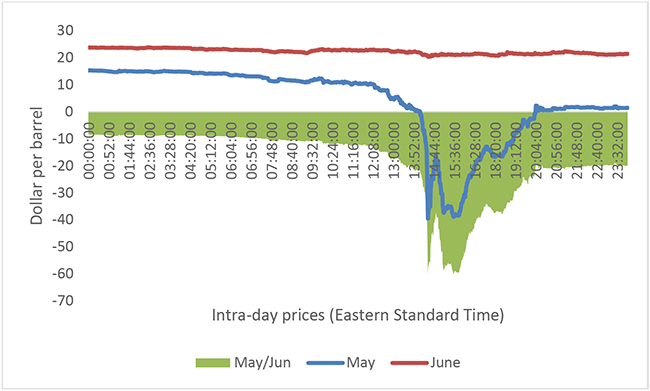

В очередной раз игра в покер была телеграфирована на рынок, но на этот раз с помощью механизма, известного как торговля на расчетах, где ордера выставляются трейдерами с компенсирующими экспозициями заранее по цене, которая будет определена позже во время закрытия окна. Впервые в истории этот механизм не смог найти достаточного количества покупателей и был закрыт за полчаса до закрытия, указывая рынку, что оставшиеся объемы должны быть проданы на открытом рынке в быстром огневом темпе в течение следующих двадцати минут. Объемы торгов были невелики - менее 700 майских контрактов на нефть марки WTI торговались в период закрытия, но когда на рынке никого не осталось, цена уже не имеет границ. Склад в точке поставки WTI был, конечно, заполнен, но экономика хранения не ухудшается на 40 долларов за полчаса, а затем улучшается сразу же после расчета.

Первоначальная попытка банка Китая заставить клиентов заплатить за эту потерю вызвала возмущение среди инвесторов с надвигающимися судебными разбирательствами. Наконец, под давлением местных регуляторов банк Китая сейчас находится в процессе возмещения инвесторам части их убытков. Независимо от того, как общий убыток будет разделен между инвесторами и дилером, оба явно находятся в числе проигравших. Также трудно не заметить некоторого ущерба контракту WTI, который выявил уязвимость контракта для манипулирования ценами, что потенциально делает его легкой мишенью для кого-то со злым умыслом поколебать доверие к функциональности американских рынков. Отрадно видеть, что CFTC сейчас внимательно следит за любыми признаками потенциального плохого поведения в этот день.

Рисунок 6: внутридневные цены на Майский и июньский контракты WTI и спред между ними на 20 апреля

Источник: CME, Bloomberg, Pentathlon Investments.

Из июньской WTI, но не из бизнеса

Любой, кто знаком с физическим рынком, очень хорошо знает, что при скидке в 60 долларов к июньскому контракту майские баррели могли бы легко транспортироваться и храниться в другом месте, несмотря на действительно ограниченные возможности хранения. Почему же профессиональные трейдеры не воспользовались этой уникальной возможностью? Короткий ответ заключается в том, что даже для них скорость движения была слишком быстрой, чтобы быть готовым реагировать в течение нескольких минут. Большинство крупных торговых домов следуют строгим операционным процессам и процессам управления рисками и работают в очень жестких лимитах позиций по истечении срока действия контракта. Кроме того, вовлечение и инициирование новых фьючерсных позиций на столь позднем этапе игры может привлечь дополнительное внимание регулирующих органов, вызывая отвлекающие факторы. Учитывая очень небольшие объемы торгов, это просто не стоило того. Обвинение отрицательных сделок на $40 в неспособности хранить является простым оправданием, чтобы отвлечься от реальных проблем, возникающих на плохо регулируемом внешнем внебиржевом рынке деривативов. Такая отрицательная цена может возникнуть только тогда, когда участники, такие как ETF или другие инвестиционные продукты, ограничены своими мандатами, которые часто хорошо известны профессиональным трейдерам. Требования регуляторов сделать правила для таких продуктов еще более прозрачными делают они были легкой мишенью для трейдеров, которые в конечном итоге вышли победителями. Теперь очевидный вопрос заключается в том, может ли это повториться в связи с истечением срока действия июньского контракта.

Как мы уже отмечали в начале настоящего документа, долгосрочное воздействие последних событий на нефтяной рынок еще предстоит увидеть. Однако растущий аппетит мелких розничных инвесторов к участию в рынке, поддерживаемый более легким доступом к торговым платформам и современным технологиям, по-видимому, никуда не исчезает. Хотя эти продукты и фонды могут быть вне июньской WTI, они не являются вне бизнеса. Дальнейшее развертывание и подпирание функций относительно стоимости спотовых бочек могло бы только усугубить структурное контанго. Как мы уже видели, даже пятнадцатилетние потери финансовых нефтяных инвесторов не смогли ликвидировать бумажный спрос на нефть. И теперь такой институциональный спрос на фьючерсы, по-видимому, поддерживается розничными инвесторами. Финансовый инжиниринг будет корректировать и делать продукты лучше, но они вряд ли исчезнут в ближайшее время, и отслеживание их позиций становится столь же важным для нефтяных аналитиков, как и отслеживание фундаментальных балансов.

В ближайшей перспективе продолжающийся приток инвесторов, вероятно, увеличит возможности для американских производителей размещать форвардные хеджирования на уровнях, которые все еще могут обеспечить разумную долгосрочную доходность. Несколько "иррациональное" поведение розничных инвесторов эффективно субсидирует хеджирование производителей и может задержать фундаментальное восстановление равновесия рынка, если производители решат воспользоваться этой возможностью и хеджировать, вместо того чтобы принимать более рациональные решения о сокращении производства. По иронии судьбы, одна неверная бизнес-модель мешает другой стать лучше по крайней мере до тех пор, пока невидимая рука свободного рынка не накажет обоих.

Если предположить, что рациональность и рыночные силы в конечном счете возобладают, то две вещи должны произойти одновременно: форвардный рынок не должен превышать уровень, который позволяет производителям хеджировать, но в то же время контанго должно оставаться достаточно крутым, чтобы стимулировать хранение до тех пор, пока спрос не восстановится. Если произойдет и то, и другое, то следствием этого будет продолжающееся понижательное давление на спотовые цены. Резкий удар, нанесенный крахом майского контракта, не будет повторен, учитывая некоторые дополнительные гарантии, которые были введены дилерами, улучшающими системы для обработки отрицательных цен, основными брокерами, повышающими начальную маржу, регуляторами, просящими фонды сократить позиции, и самими фондами, которые ранее вышли из контракта на WTI. Но продолжающаяся тупая боль, причиняемая как инвесторам, так и производителям нефти, остается еще дольше.

1 I.Bouchouev, “Inconvenience yield, or the theory of normal contango”, Quantitative Finance, December 2012, and “From risk bearing to propheteering”, Quantitative Finance, April 2020.

2 https://www.risk.net/investing/7536946/negative-oil-prices-put-spotlight-on-investors

Об авторе

Dr. Ilia Bouchouev является бывшим президентом компании Koch Global Partners, где более 20 лет руководил бизнесом по торговле глобальными энергетическими и финансовыми деривативами. В настоящее время он является управляющим партнером компании Pentathlon Investments и адъюнктом факультета Нью-Йоркского университета.

E-mail: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.; Twitter: @IliaBouchouev